新收入准则下,对主体向客户转让商品或转售服务时的身份,需要区分其是主要责任人还是属于代理人,从而在会计收入确认上按照“总额法”还是“净额法”确认收入,在这一点上,造成了财务会计与增值税、企业所得税在收入确认上都存在很大的差异。

我们可以先从一个案例来看。国内某劳务公司咨询,税务机关打电话通知企业财务,系统反映他们家的企业所得税申报和增值税比对存在较大风险点,需要说明。原因在什么地方呢:

该劳务公司主要从事劳务派遣业务,当年从事劳务派遣代发工资、代缴社保给客户开具不征增值税发票金额是12000万元,同时向客户收取服务费为2100万元,并开具5%的增值税发票。由于该劳务公司从事的劳务派遣业务,对于代发工资、社保部分实际仅仅只是代理职能,实际提供的是劳务派遣服务。因此,该劳务公司按照收入准则,向税务机关提供的财务报表中的营业收入是2100万元,企业所得税年度汇算申报表中填报的营业收入也是2100万元,和财务报表口径一致。

但是,税务机关说,他们风险模型监控发现,该企业年度增值税开票收入是14100万元,远远大于企业当年企业所得税申报收入金额,系统反映该企业存在重大的少确认企业所得税收入的风险。

其实,这个案例企业完全属于正常情况,税务机关在后期涉及风险监控模型时,应该要提高精度,不能简单的把增值税开票收入和企业所得税申报收入直接比对,对于一些特殊行业(比如劳务公司,从事经纪代理业务的公司)可以做一些剔除。

但是,对于“总额法”VS“净额法”影响比较大的,主要在批发行业、加工行业、无车承运行业等。这一类企业在适用新会计准则时,必须要判断自身在整个交易中究竟是属于主要责任人还是代理人,如果仅仅是代理人角色,会计上就只能按照净额确认收入。

案例:

某公司从事网上电子商城运营业务,其在网站上展示各种商品,通过系统对接各类商品的供应商,实现库存、发货、物流信息实时共享。商品的定价由各个供应商决定,但该公司可以根据促销要求和供应商调整售价,但该公司需要按照售价的10%取得销售佣金。该公司没有库存,消费者通过网上采购后,该公司收款并直接开票给消费者。随后该公司系统通知对应供应商发货,物流费用由供应商自己支付。后期,该公司按照售价的9折和每个供应商结算,并开票。消费者发现质量有问题找该公司理赔,该公司承担理赔责任后,会直接向供应商转嫁。

2021年,该公司网上销售商品15亿元,并向消费者开具了15亿增值税发票。同时,该公司和供应商按照9折结算,供应商向该公司开具了13.5亿元增值税专用发票。

【差异分析】

这个案例就是新收入准则中针对网上电商的典型案例。该公司虽然2021年增值税开票收入15亿元。但是,由于其在销售商品过程中,既无对商品定价的主要权利,也不承担商品亏损、运输、质保等环节的主要风险,其实质只是代理人角色。因此,该公司按照新收入准则,不应该按照“总额法”,应该将自身作为一个代理人角色,按照“净额法”确认1.5亿的收入。

实际上,会计上按照“净额法”确认的1.5亿收入,实质是一个代理销售佣金收入。但是,在增值税上,还是看合同和交易形式,并非你会计按“净额法”确认1.5亿收入实质属于佣金就应该按照6%缴纳增值税。从形式上,增值税是按照15亿的货物销售收入,按照13%确认销项税,取得13.5亿发票后抵扣对应的进项税后缴纳增值税。这个差异,纳税人和税务机关基本没什么争议。

但是,主要的问题在于企业所得税上。因为企业所得税中的营业收入是业务招待费、广告费、业务宣传费比例扣除的依据。以这家电商为例,他在网上商城销售货物,肯定要支付各种抖音、阿里、京东的流量费,这些基本都属于广告费或业务宣传费。此时,该企业在年度企业所得税申报中,按照15亿确认收入,13.5亿确认成本,和按照会计“净额法”1.5亿确认收入,对于其企业所得税的纳税义务是有重大影响的。如果按照1.5亿确认收入,该企业广告费、业务宣传费大概率就超标很多,无法税前扣除,从而需要多交很多企业所得税。

所以,在“总额法”与“净额法”下,如何进行企业所得税申报表的填报一直是困扰很多企业的难题。当然了,如果是非上市公司,很多企业根本就不愿意按照“净额法”进行会计处理,也基本无税会差异。部分上市公司,考虑到方方面面问题,也是找出各种理由尽量避免按照“净额法”确认收入。

但是,如果实在无法避免,企业必须按照“净额法”确认收入时,就以我们上面这个电商为例,企业就在纠结,能否属于税会差异,即我会计按照1.5亿确认收入,但是企业所得税年度汇算申报时,仍按照15亿确认收入,13.5亿确认成本(这个也和增值税保持一致)。

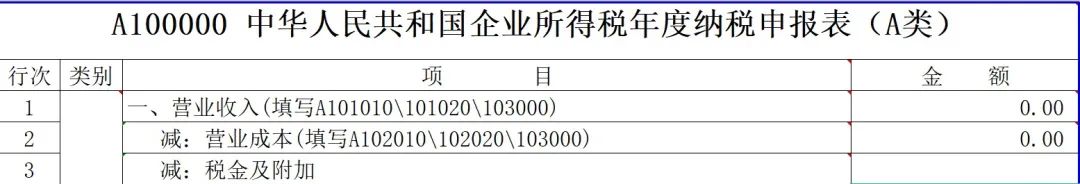

但问题在于,企业所得税申报表的填报逻辑是第一行“营业收入”、第二行“营业成本”都是按照会计口径,然后进行纳税调整得到应纳税所得额的。此时,企业如果申报表人为按照15亿填报收入,13.5亿填报成本,就和企业向税务机关上传的财务报表口径不一致,从而产生新的风险。

同时,后期税务机关智慧税务系统开发越来越智能,企业所得税申报表某些数字直接就从报表获取,此时企业该如何处理这类问题呢?对于这类问题,我们在2月28日晚8:00的线上微课中会结合一些案例和大家进行一些交流和探讨。